Fremtidig næringsstruktur og organisasjonsgrad

Innledning

Den norske arbeidslivsmodellen er kjennetegnet av høy organisasjonsgrad og høy tariffavtaledekning både blant arbeidstakere og arbeidsgivere. Høy organisasjonsgrad bidrar til en velfungerende lønnsdannelse (frontfagsmodellen) og et godt organisert arbeidsliv. Når mange bedrifter og arbeidstakere er bundet av tariffavtaler gjennom sine organisasjoner, får frontfagsoppgjøret bred legitimitet og gjennomslag, der lønnsnormen fra frontfaget sprer seg effektivt til øvrige bransjer. Frontfagsmodellen favner mye videre enn hva organisasjonsgraden alene skulle tilsi, da også mange ikke-organiserte virksomheter velger å følge resultatet av oppgjørene. Sterk organisering sikrer forutsigbarhet, konfliktløsningsmekanismer og en balansert maktfordeling, noe som reduserer streikerisikoen og styrker den koordinerte lønnsdannelsen som frontfagsmodellen bygger på.

Omfanget av organisering varierer mellom næringer. Endringer i næringsstrukturen fremover vil dermed kunne ha betydning for organisasjonsgraden i norsk økonomi. Også andre strukturelle drivere som teknologisk utvikling, demografiske endringer og økt globalisering vil skape nye former for arbeid, virksomhetsorganisering og ansettelsesformer, og vil også påvirke næringssammensetningen. Konsekvensene av disse endringene i næringsstruktur for organisasjonsgraden er mer krevende å tallfeste, og vil derfor her omtales mer overordnet.

Formålet med denne temadelen er å se nærmere på hvordan næringsstrukturen ser ut til å utvikle seg frem mot 2050, og hvordan dette kan påvirke organisasjonsgraden i norsk arbeidsliv.

Arbeidstakersiden

Organisasjonsgraden på arbeidstakersiden følger av andelen lønnstakere som er medlem i en arbeidstakerorganisasjon. Mange beholder fagforeningsmedlemskapet sitt etter at de har gått av med pensjon. Ettersom vi her ser på organisasjonsgrad for personer som har tilknytning til arbeidslivet, begrenses utvalget til lønnstakere. Andelen oppgis som regel som andel av alle lønnstakere. Selvstendig næringsdrivende er ikke medregnet. I Norge er litt over halvparten av lønnstakerne organisert. Fafo har beregnet organisasjonsgraden til 50,5 prosent i 2023. Av dette er 47,5 prosent medlemmer i ulike forbund som er tilsluttet en av de fire hovedorganisasjonene, LO, Unio, Akademikerne og YS. I offentlig sektor er om lag 80 prosent organisert, i privat sektor snaut 40 prosent.

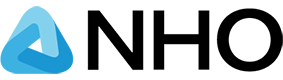

Ifølge OECD er de nordiske landene blant landene med høyest organisasjonsgrad, men Norge har lavere andel organiserte enn de øvrige nordiske landene. Det henger blant annet sammen med at det i de andre nordiske landene kreves fagforeningsmedlemsskap for å ha rett på arbeidsledighetstrygd. I Norge er derimot dagpenger en universell rettighet uavhengig av fagforeningsmedlemskap. Blant de OECD-landene det finnes statistikk for ligger Island høyest, med 91 prosent organiserte lønnstakere i 2019, jf. figuren under.

Også andre institusjonelle forhold enn arbeidstakernes organisasjonsgrad kan påvirke i hvor stor grad arbeidstakerne forhandler kollektivt. Eksempelvis har Frankrike en organisasjonsgrad på beskjedne 10 prosent, samtidig som over 90 prosent av de sysselsatte er dekket av kollektive tariffavtaler. I Frankrike er det lite sammenheng mellom fagforeningers forhandlingsmakt og antall betalende medlemmer. Der følger forhandlingsposisjonen av avstemninger på arbeidsplassene. Forhandlingene dekker alle sysselsatte sektorvis og gir dermed sterkere koordinering i lønnsdannelsen enn organisasjonsgraden isolert sett skulle tilsi.[1] Det finnes også flere indikatorer for koordinering av lønnsdannelsen, men som ikke er omtalt i denne rapporten, se Kenworthy (2001)[2] og OECD/AIASs database[3]

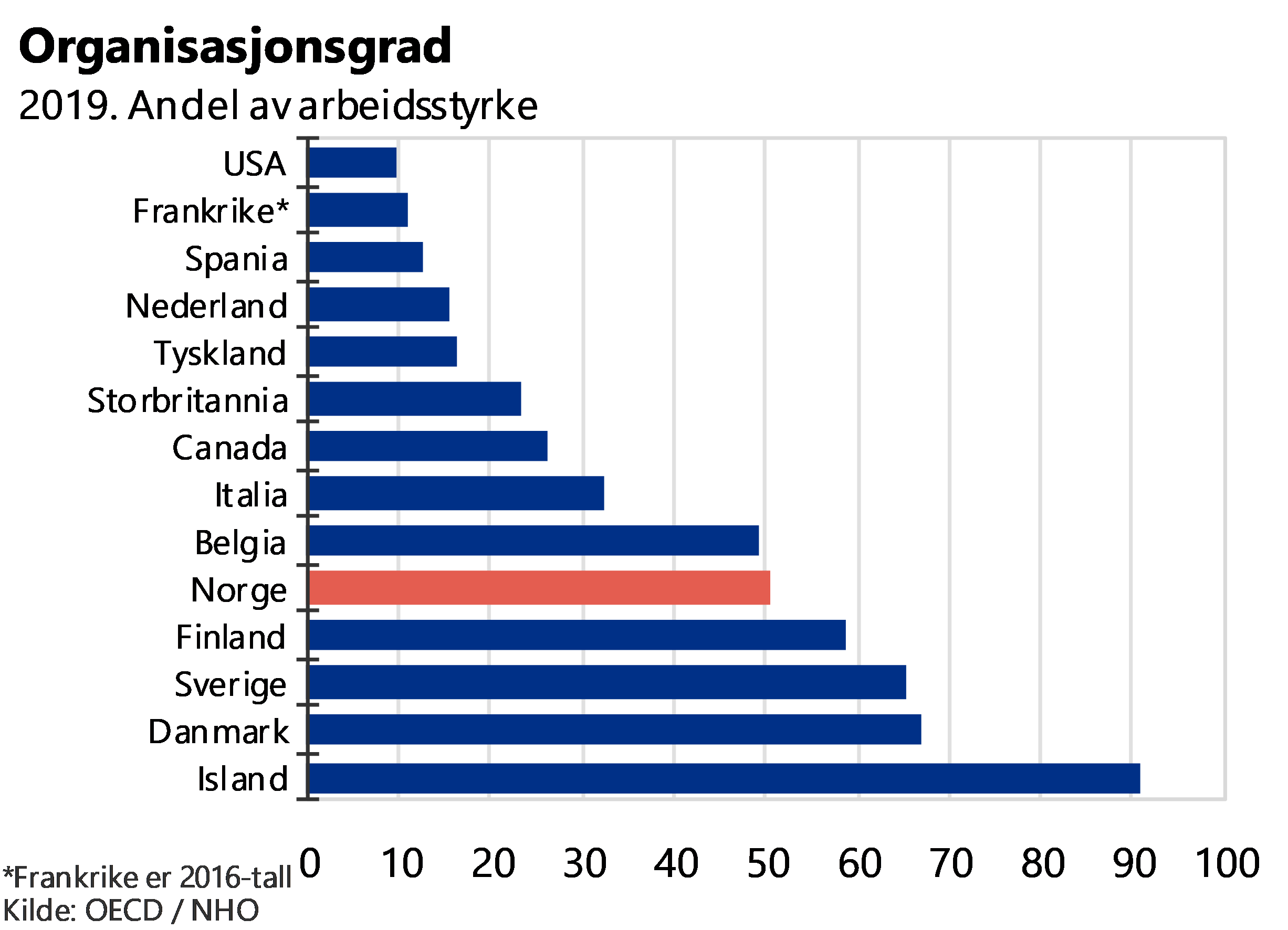

Måling av organisasjonsgrad blant arbeidstakere

Organisasjonsgraden blant arbeidstakere kan måles både ved hjelp av registerdata og spørreundersøkelser. På aggregert nivå benyttes ofte medlemstall rapportert direkte fra arbeidstakerorganisasjonene. Figuren under viser utviklingen i disse medlemstallene, og illustrerer at organisasjonsgraden falt noe gjennom 1990-tallet. De siste 15 årene har organisasjonsgraden totalt sett vært relativt stabil på rundt 50 prosent. Andelen som er organisert i LO-forbund har gått ned, mens flere nå er tilknyttet Akademikerne og Unio. Dette avspeiler blant annet at andelen sysselsatte med høyere utdanning har økt.

I tillegg til organisasjonenes egne medlemstall finnes det mer detaljerte data basert på registerinformasjon. Et eksempel er data fra Skatteetaten, som viser hvor mange arbeidstakere som har krevd skattefradrag for fagforeningskontingent. Fordelen med slike registerdata er at de kan kobles til andre variabler, som næring, alder og kjønn. Dette gir bedre grunnlag for analyser av strukturelle forskjeller i organisasjonsgraden.

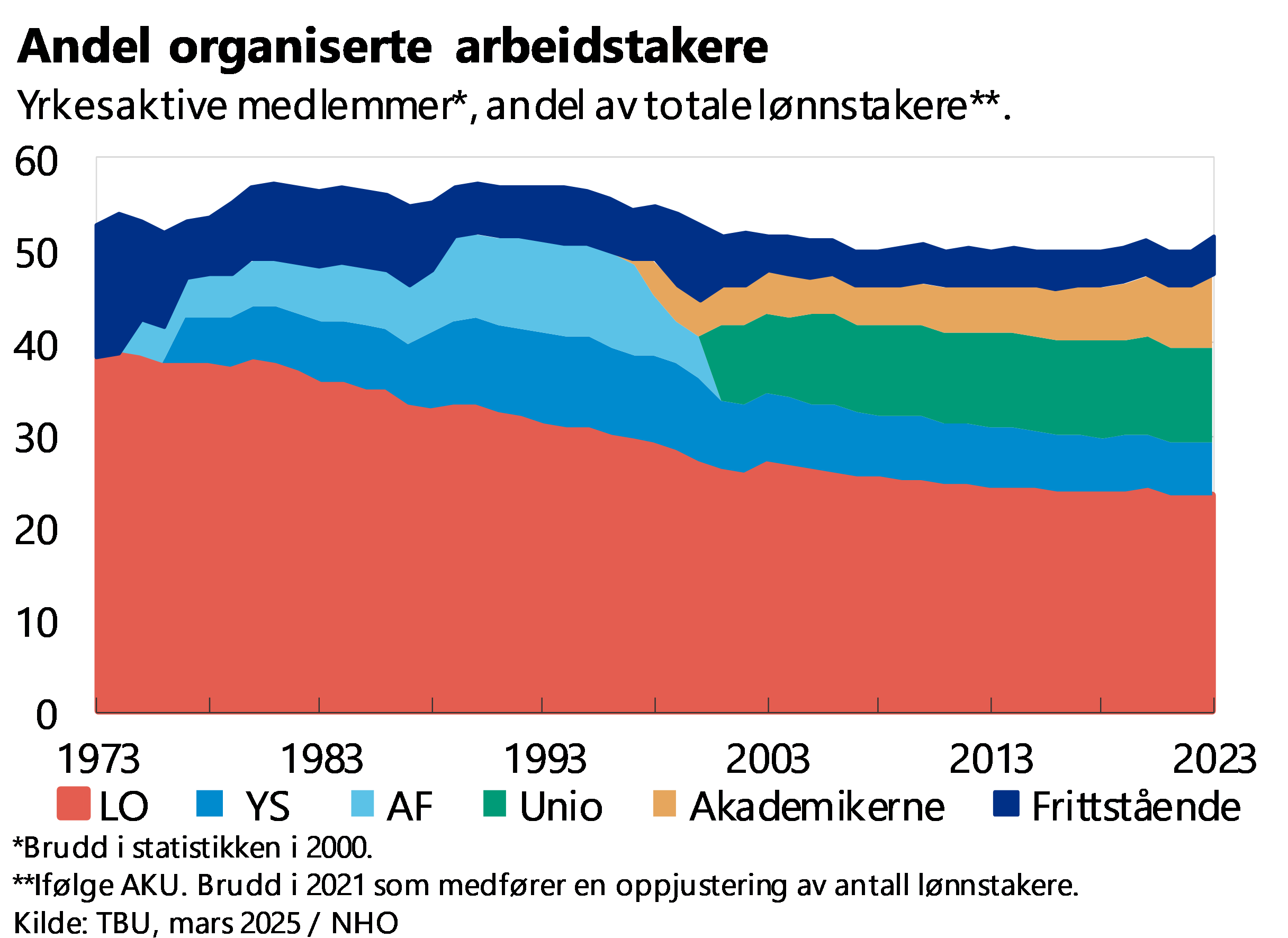

Nergaard (2024)[4] gir en oversikt over organisasjonsgraden blant bosatte lønnstagere, fordelt etter hovednæring i 2022. Beregningene bygger på Statistisk sentralbyrås (SSBs) registerbaserte sysselsettingsstatistikk og data fra Skatteetaten om skattefradrag for fagforeningskontingent. I vår analyse er det disse registerbaserte tallene vi tar utgangspunkt i.

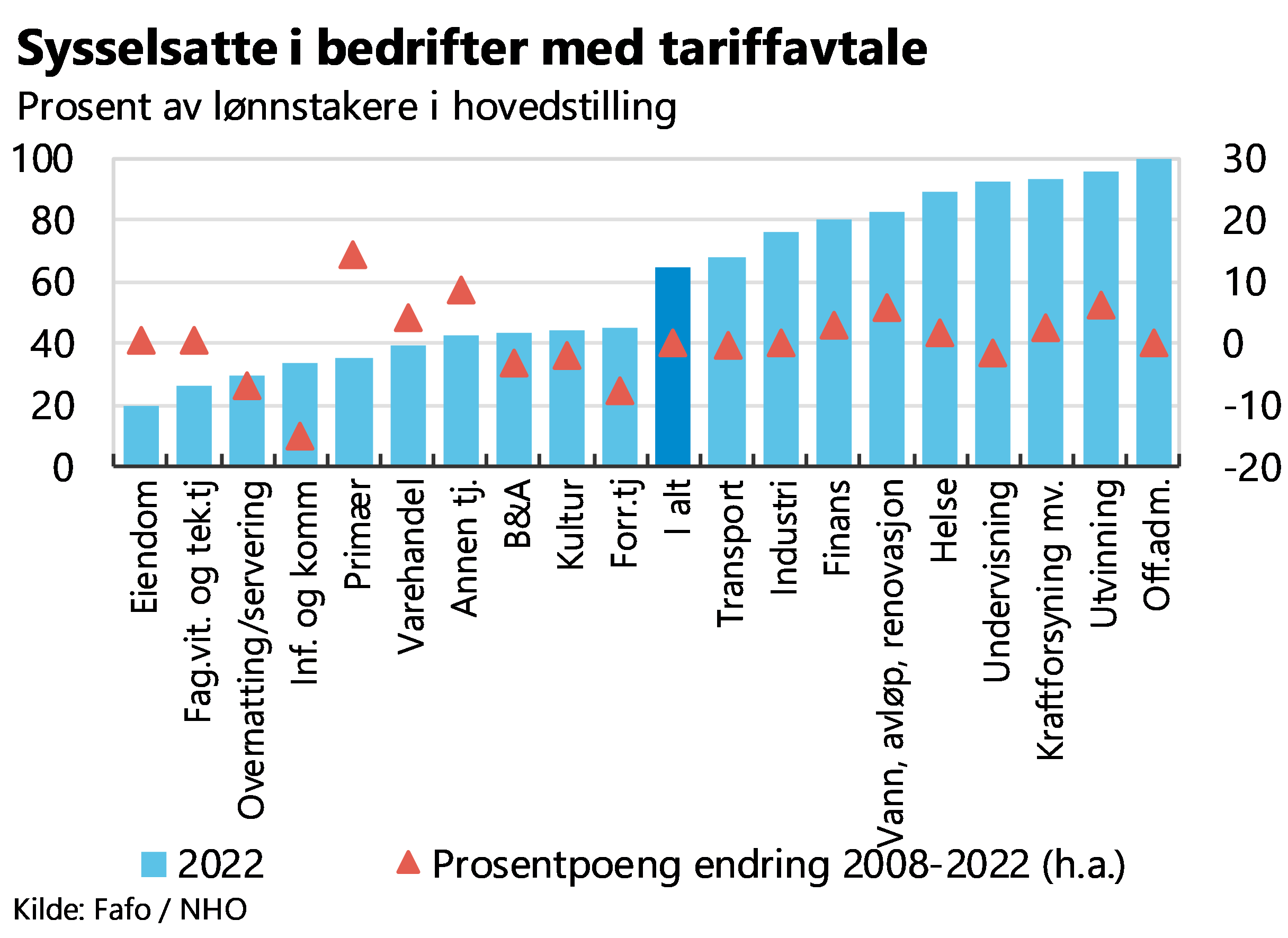

Tallene viser store næringsvise forskjeller i organisasjonsgraden. Høyest er organisasjonsgraden i offentlig sektor og i næringer med høyt innslag av tjenesteproduksjon til offentlig sektor. Lavest er organisasjonsgraden i overnatting og servering, omsetning og drift av fast eiendom, varehandel og primærnæringene. Overordnet er organisasjonsgraden på næringsnivå lite endret siden 2008. Samlet økte organisasjonsgraden fra 48,8 prosent i 2008 til 50,6 prosent i 2022. Størst økning i andelen organiserte siden da har det vært i primærnæringene, bergverk og utvinning og faglig, vitenskapelig og teknisk tjenesteyting og varehandel. Nedgangen har vært størst i kraftforsyning, kultur,bygg- og anleggsbransjen samt transport.

Spørreundersøkelser kan supplere registerdataene, og benyttes blant annet i Statistisk sentralbyrås arbeidskraftundersøkelse (AKU), som av og til også har inkludert spørsmål om fagorganisering. Også SSBs levekårsundersøkelse om arbeidsmiljø, sist gjennomført i 2022, inneholder informasjon om organisasjonsgrad. Spørreundersøkelser muliggjør dessuten koblinger til andre typer indikatorer som ikke nødvendigvis finnes i registerbaserte data, eksempelvis holdninger og motivasjoner knyttet til medlemskap i fagforeninger.

Nergaard (2022)[5] omtaler de ulike målene på organisasjonsgrad nærmere. Hun finner at registerdata gir noe lavere anslag på organisasjonsgrad enn spørreundersøkelser, og om lag samme organisasjonsgrad som medlemstall fra arbeidstakerorganisasjonene.

[2] Kenworthy, L. (2001) Wage-Setting Measures: A survey and Assesment. World Politics, vol. 54, no. 1, 2001, pp.

Arbeidsgiversiden

De viktigste aktørene på arbeidsgiversiden er Næringslivets Hovedorganisasjon, KS (kommunene utenom Oslo), Spekter, Hovedorganisasjonen Virke og Digitaliserings- og forvaltningsdepartementet (staten).

Måling av organisasjonsgrad blant arbeidsgivere

Organisasjonsgraden blant arbeidsgivere tar utgangspunkt i registerdata fra arbeidsgiverorganisasjonenes medlemslister. Organisasjonsgraden kan måles på flere måter og avhenger av hva man ønsker å måle. Enten kan man måle andelen foretak som har meldt seg inn i en arbeidsgiverforening. Da vil alle bedrifter, små og store, telle like mye. Alternativt kan man måle andelen lønnstakere som arbeider i organiserte foretak. Andelen sysselsatte i organiserte bedrifter vektlegger hvor stor del av arbeidsstyrken som omfattes av tariff- og interessefellesskapet.

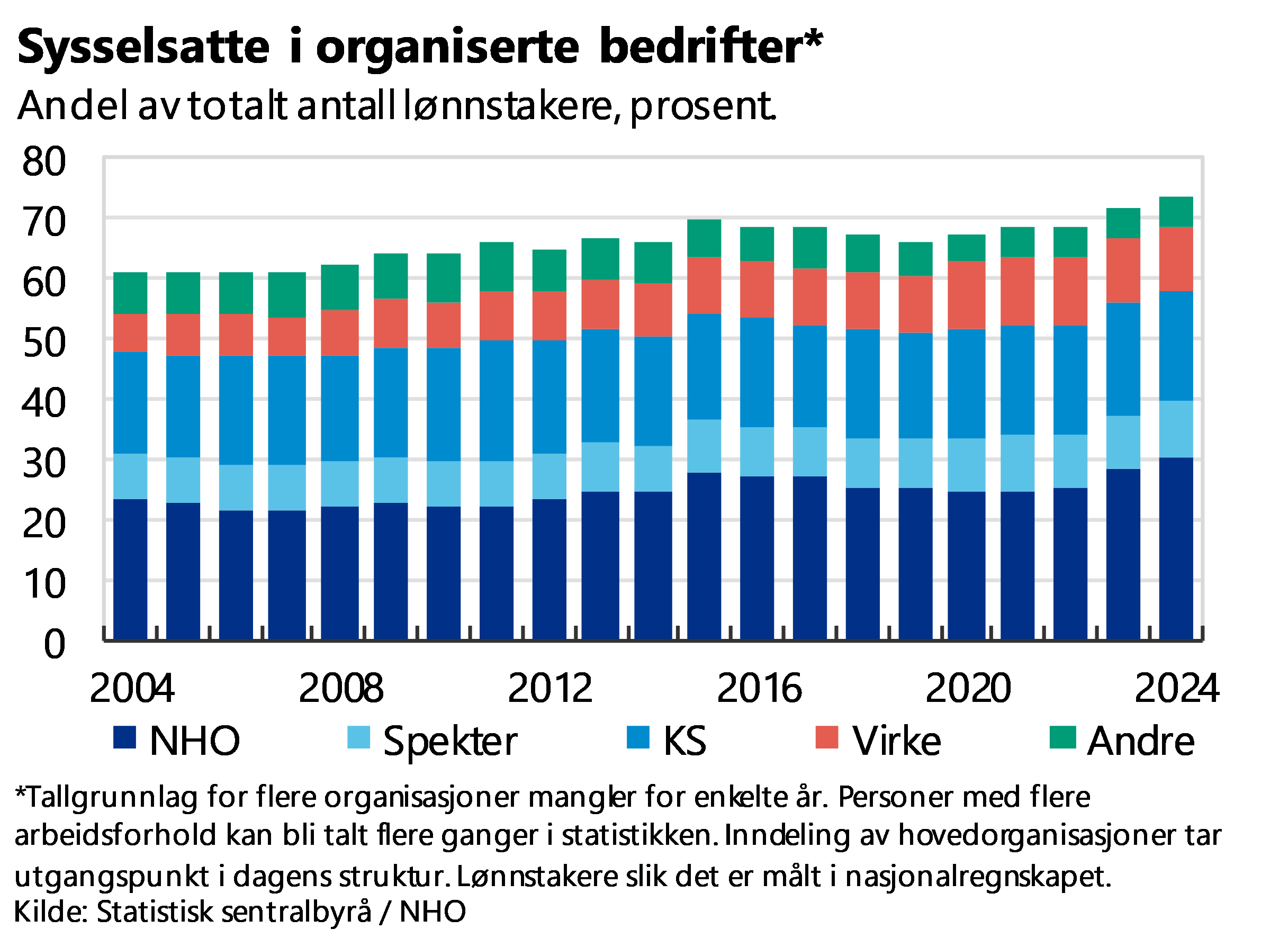

Andelen lønnstakere som jobber i organiserte bedrifter varierer noe fra år til år, men har økt over tid. I 2004 arbeidet 60 prosent av lønnstakerne i organiserte bedrifter, i 2024 var andelen 74 prosent, jf. figuren under.

En annen måte å måle omfanget av organiseringen på er å se hvor mange arbeidstakere som er ansatt i en bedrift som er medlem i en arbeidsgiverorganisasjon som i tillegg har tariffavtaler. Dette omtales som tariffavtaledekningen. Dette vil favne flere arbeidere enn bare de arbeidstakerne som selv er organisert. Tariffavtaler krever i mange tilfeller at arbeidsgiver enten er organisert eller har inngått en såkalt direkteavtale, og inngåelse av tariffavtale innebærer dermed normalt en form for tilslutning til det organiserte systemet i arbeidslivet. Tariffavtaledekningen fanger derfor opp hvor stor del av arbeidsmarkedet (lønnstakerne) som opererer innenfor de organiserte spillereglene i arbeidslivet, og er særlig relevant fordi det også har betydning for andre ordninger, som for eksempel avtalefestet pensjon (AFP). Selv om det ikke gir et fullstendig bilde av arbeidsgiverorganiseringen, er også dette en relevant måte å måle den organiserte delen av arbeidsgivermarkedet.

Nergaard (2022, 2024) beregner denne dekningen både ved hjelp av tall fra hovedorganisasjonene og gjennom registerdata fra AFP-ordningen, ettersom de fleste tariffavtaler forutsetter at bedriften er tilknyttet AFP. Noen virksomheter har imidlertid tariffavtale uten å være med i AFP av ulike grunner, og Nergaard foretar derfor skjønnsmessige justeringer for å korrigere for dette. Hun finner at tariffavtaledekningen har ligget relativt stabilt de siste 10–15 årene. Bak disse tallene skjuler imidlertid det seg relativt næringsvise variasjoner, hvor andelen har falt særlig i informasjon og kommunikasjon, forretningsmessig tjenesteyting og overnatting og servering, mens den har økt særlig i primærnæringene, annen tjenesteyting og utvinning. Med valgte metode ser vi bort fra betydningen av at bedrifter kan følge tariffavtalens bestemmelser helt eller delvis (frivillig tilslutning), og at allmenngjøring i noen bransjer gjør enkelte bestemmelser i tariffavtalen gjeldende for flere.[1]

Metode for framskrivning

Vi fremskriver utviklingen i organisasjonsgrad fram til 2050 basert på næringsutviklingen for utdanningsframskrivningene til SSB.[1],[2]. For å estimere næringsfordelt etterspørsel etter arbeidskraft, altså antall personer bedriftene ønsker å ansette i fremtiden, har SSB benyttet sin makroøkonometriske modell KVARTS. Denne modellen benyttes for å fremskrive utviklingen i etterspørsel etter arbeidskraft fordelt på ulike næringer. Framskrivningene gjøres med utgangspunkt i forventninger om utviklingen i internasjonal økonomi, finanspolitikk, og omfanget av petroleumsnæringen. Referansebanen viderefører anslag fra SSBs konjunkturrapport fra september 2024.[3]

Modellen gir en referansebane for utviklingen i produksjonen fremover fordelt på 18 næringer. Framskrivningene tar ikke hensyn til hvordan ulike utdanningsgrupper fordeler seg utover næringene. Derfor har SSB hentet historiske tall for hvor stor andel hver utdanningsgruppe har utgjort i hver næring fra statistikken for registerbasert sysselsetting. Ved å kombinere næringsframskrivningene med den historiske sysselsettingsfordelingen, er etterspørselen etter arbeidskraft fremskrevet næringsfordelt til 2050. Den etterspurte arbeidskraften utgjør da sysselsettingen i den respektive næringen.

Vi fordeler SSBs framskrivninger på 88 undernæringer basert på noen forenklede forutsetninger. For det første knyttes hver undernæring til én eller flere KVARTS-næringer. Deretter fordeles sysselsettingsutviklingen for de aggregerte næringene proporsjonalt på undernæringene, basert på deres andel av samlet sysselsetting i 2022, som er siste tilgjengelige år med detaljerte nasjonalregnskapstall.

Denne metoden benyttes for alle næringer, unntatt helse og omsorg og utdanning. Disse næringene ventes å påvirkes betydelig av demografiske endringer fremover. Siden sysselsettingen i helse, omsorg og utdanning ikke nødvendigvis vil følge samme utvikling som de overordnede aggregerte næringene i SSBs anslag (offentlig sektor og privat tjenesteyting), benytter vi separate anslag for disse næringene. For å unngå dobbeltelling trekker vi deretter sysselsettingsanslagene for helse og omsorg og utdanning ut av SSBs aggregerte tall. Fratrekket for hhv. offentlig sektor og privat tjenesteyting baseres på anslagene omtalt nedenfor, og andelen offentlig og privat sysselsatte i disse næringene, hentet fra registerbasert sysselsettingsstatistikk. Offentlig eide foretak regnes i denne sammenheng som private. Fordelingen mellom offentlig og privat sysselsetting innenfor den enkelte næring holdes konstant på 2024-nivået i hele framskrivingsperioden, som innebærer at det ikke legges til grunn endringer av betydning i organisering eller ansvarsfordeling mellom offentlig og privat sektor fremover.

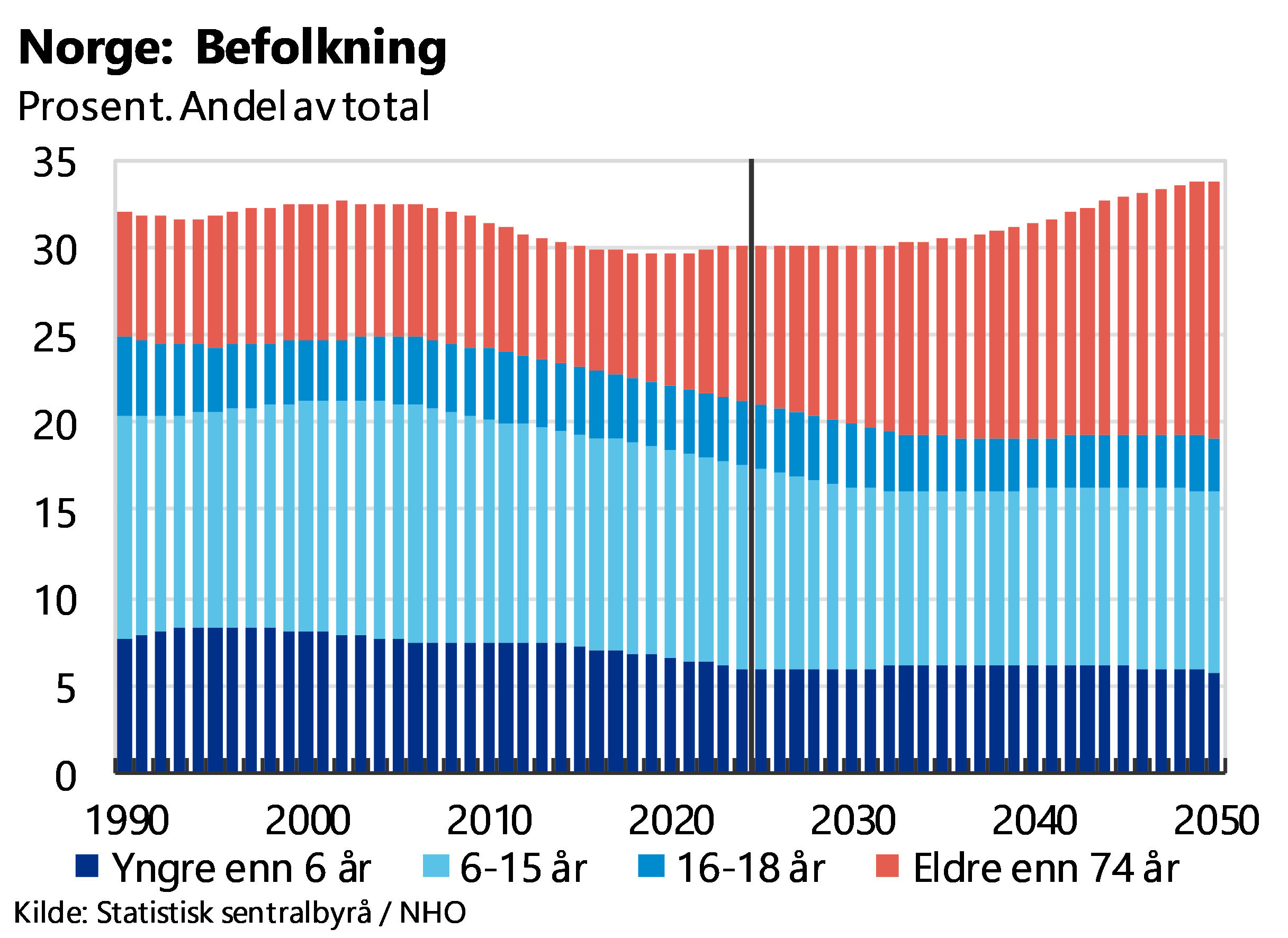

Etterspørselen etter arbeidskraft i helse- og omsorgssektoren ventes å øke som følge av at eldre vil stå for en stadig høyere andel av befolkningen, jf. figur over. SSB baserer seg på anslag for helsepersonell fra Jia m.fl.[4], som begrenser seg til de med helsefaglig utdanning, og ikke omfatter sysselsatte med andre bakgrunner i næringen. For helse- og omsorgstjenester benytter vi derfor referanseforløpet i perspektivmeldingen[5], som anslår en gjennomsnittlig vekst i sysselsettingen i helse og omsorg på om lag 0,7 prosent årlig ut prognoseperioden. Det gir en økning i antall sysselsatte i helse og omsorg på 127 000 fra 2023 til 2050.

Sysselsettingen i utdanningssektoren vil påvirkes særlig ved at både antall og andel unge i befolkningen ventes å falle fremover. Gunnes m.fl. (2023)[6] anslår en relativt flat etterspørsel etter lærere fram mot 2050. På bakgrunn av dette legger vi til grunn en tilsvarende flat utvikling i sysselsettingen innen undervisning fremover. Dette er en forenkling, ettersom rundt en tredjedel av næringen også omfatter andre typer utdanningsrelatert virksomhet, som forskning og voksenopplæring, som i mindre grad påvirkes av de demografiske endringene.

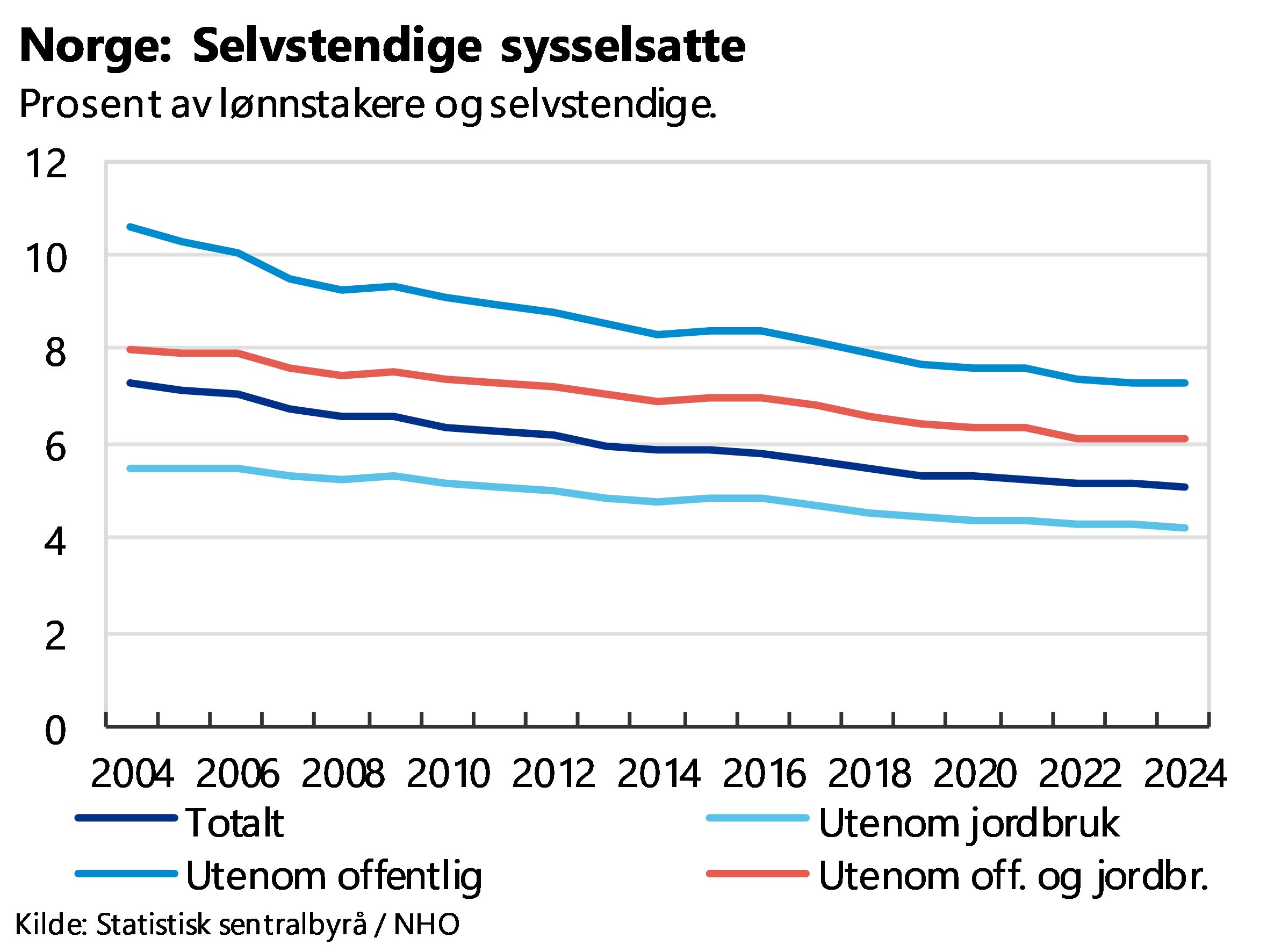

SSBs framskrivninger tar utgangspunkt i nasjonalregnskapets sysselsettingstall, som omfatter både lønnstakere og selvstendig næringsdrivende, og både bosatte og ikke-bosatte sysselsatte. For å fremskrive utviklingen i antall lønnstakere antar vi at andelen selvstendig næringsdrivende holder seg konstant fremover. Dette er en forenkling, hensyntatt at andelen selvstendige har avtatt i lengre tid, jf. figuren over. Andelen har falt i de fleste næringer, unntatt i post og distribusjon der andelen har økt fra 0 prosent i 1997 til 8 prosent i 2024 og i undervisning der andelen har økt fra 1 prosent ved inngangen av 2000-tallet til 3 prosent nå. Samlet utgjør de selvstendige i disse to næringene imidlertid kun 0,25 prosent av alle sysselsatte. Samtidig er det enkelte utviklingstrekk som kan peke mot økt andel atypiske ansettelsesforhold i deler av økonomien fremover, men omfanget av dette er foreløpig lite og har holdt seg relativt stabilt. Se videre omtale av dette i kapittel om organisasjonsgrad.

Denne fremgangsmåten gir altså framskrivninger på 88 undernæringer i tillegg til hovednæringer. Metoden innebærer imidlertid at flere næringer får identiske vekstrater. Dette anses likevel som hensiktsmessig, da det gir grunnlag for å benytte mer detaljerte tall for organisasjonsgrad i videre framskrivninger, samt at det muliggjør ulike skiftberegninger.

Fremtidig næringsstruktur

Resultatene fra SSBs framskrivninger viser at sysselsettingen samlet øker med 174 000 lønnstakere fra 2022 til 2050. Gitt middelalternativet i SSBs befolkningsframskrivinger tilsier det at antall sysselsatte som andel av befolkningen holder seg relativt stabilt på 54 prosent frem mot 2030, før andelen gradvis avtar til like under 51 prosent i 2050. Det er om lag i tråd med referanseforløpet i perspektivmeldingen, hvor anslaget for 2050 er 0,4 prosentpoeng lavere.

|

|

Utvinning |

Industri og |

Annen |

Fastlandstjen. |

Offentlig* |

Alle |

|

Sysselsatte personer (1000) |

||||||

|

2022 |

60 |

222 |

289 |

1169 |

1020 |

2779 |

|

2030 |

50 |

248 |

328 |

1209 |

1076 |

2927 |

|

2050 |

31 |

224 |

284 |

1216 |

1174 |

2953 |

|

|

||||||

|

Endring 22-30 |

-9 |

25 |

39 |

40 |

55 |

148 |

|

% |

-15,6 |

11,4 |

13,4 |

3,4 |

5,4 |

5,3 |

|

|

||||||

|

Endring 22-50 |

-29 |

1 |

-5 |

47 |

154 |

174 |

|

% |

-48,1 |

0,5 |

-1,7 |

4,0 |

15,1 |

6,3 |

|

*Offentlig beregnet som sum av offentlig administrasjon og forsvar, helse og omsorg og undervisning. |

||||||

Tabell: Sysselsetting i referanseforløp

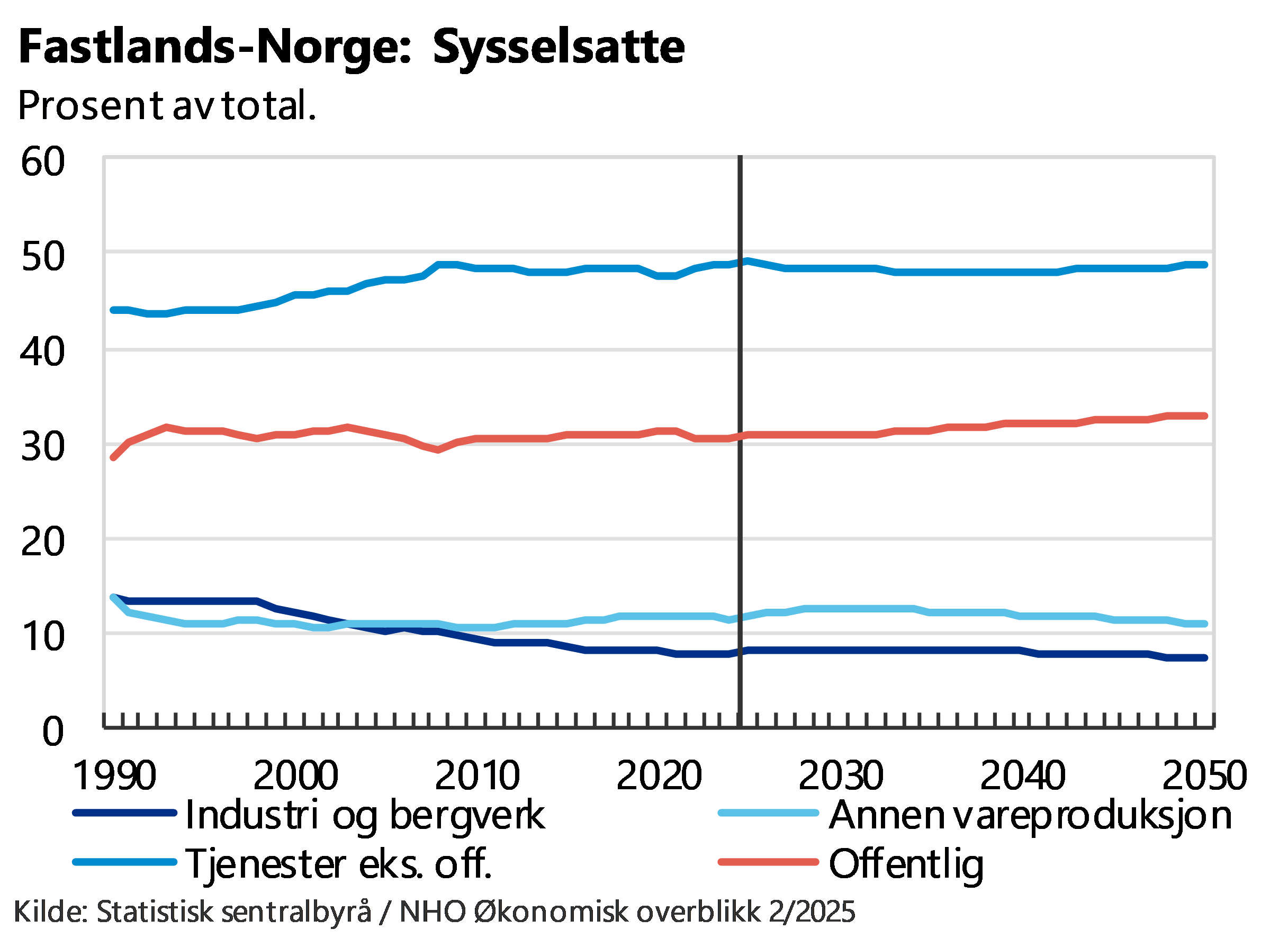

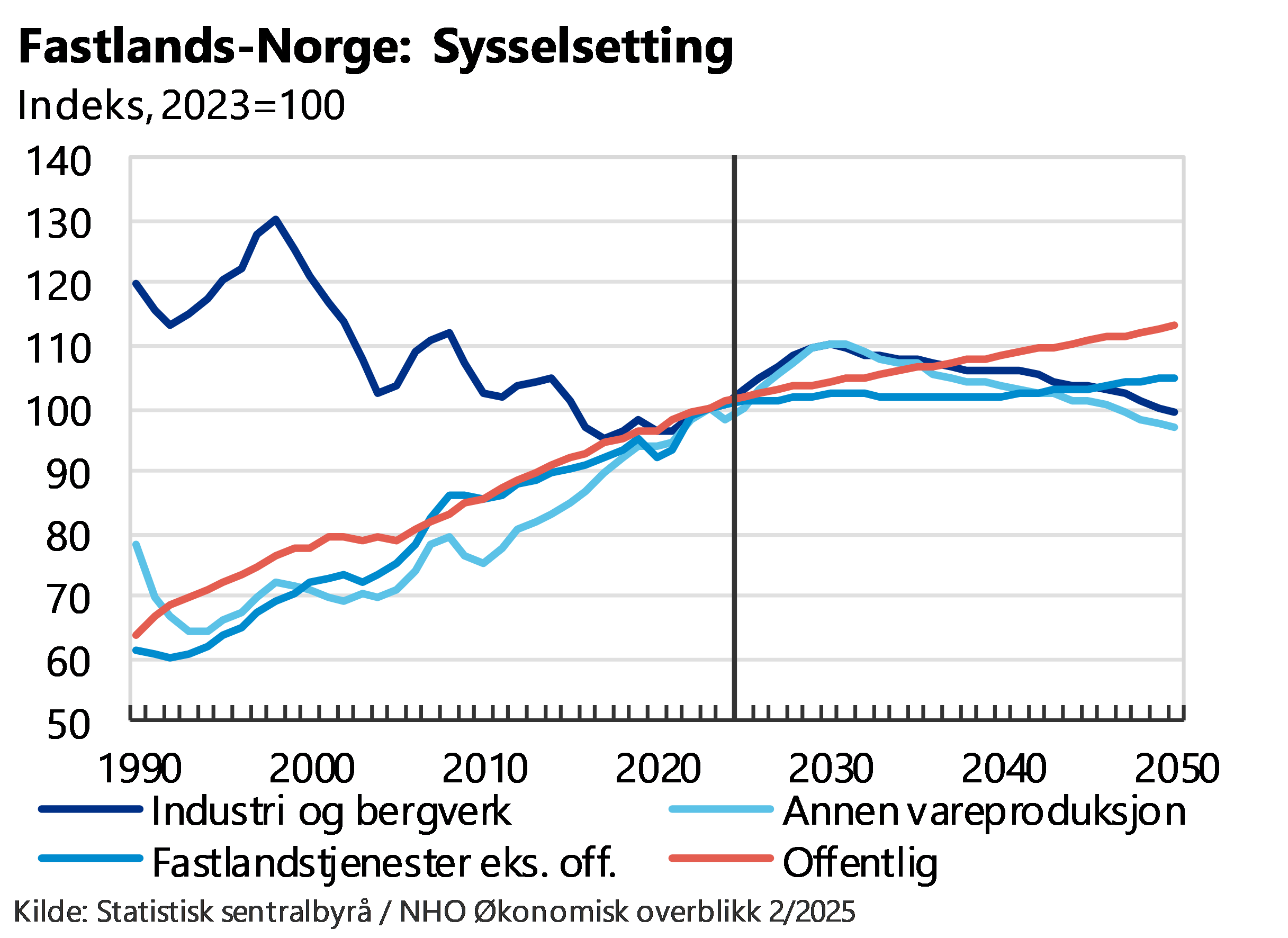

Ni av ti nye sysselsatte kommer i næringene hvor det offentlige dominerer, dvs. offentlig administrasjon og forsvar, helse og omsorg og undervisning. Det medfører at det offentliges andel av fastlandssysselsettingen øker fra 30,8 til 32,8 prosent i perioden. Mesteparten av veksten kommer i helse og omsorg. Noe arbeidskraft vil frigjøres fra utvinning av olje og gass, der SSB i sine framskrivninger legger til grunn halvert sysselsetting frem mot 2050, i tråd med produksjonsanslagene fra Energidepartementet og Sokkeldirektoratet i perspektivmeldingen. Samlet sett er utviklingen i næringsstrukturen, målt som næringenes relative andel av samlet sysselsetting, forholdsvis stabil, som er godt i tråd med historiske erfaringer som viser at strukturelle endringer i næringslivet skjer gradvis.

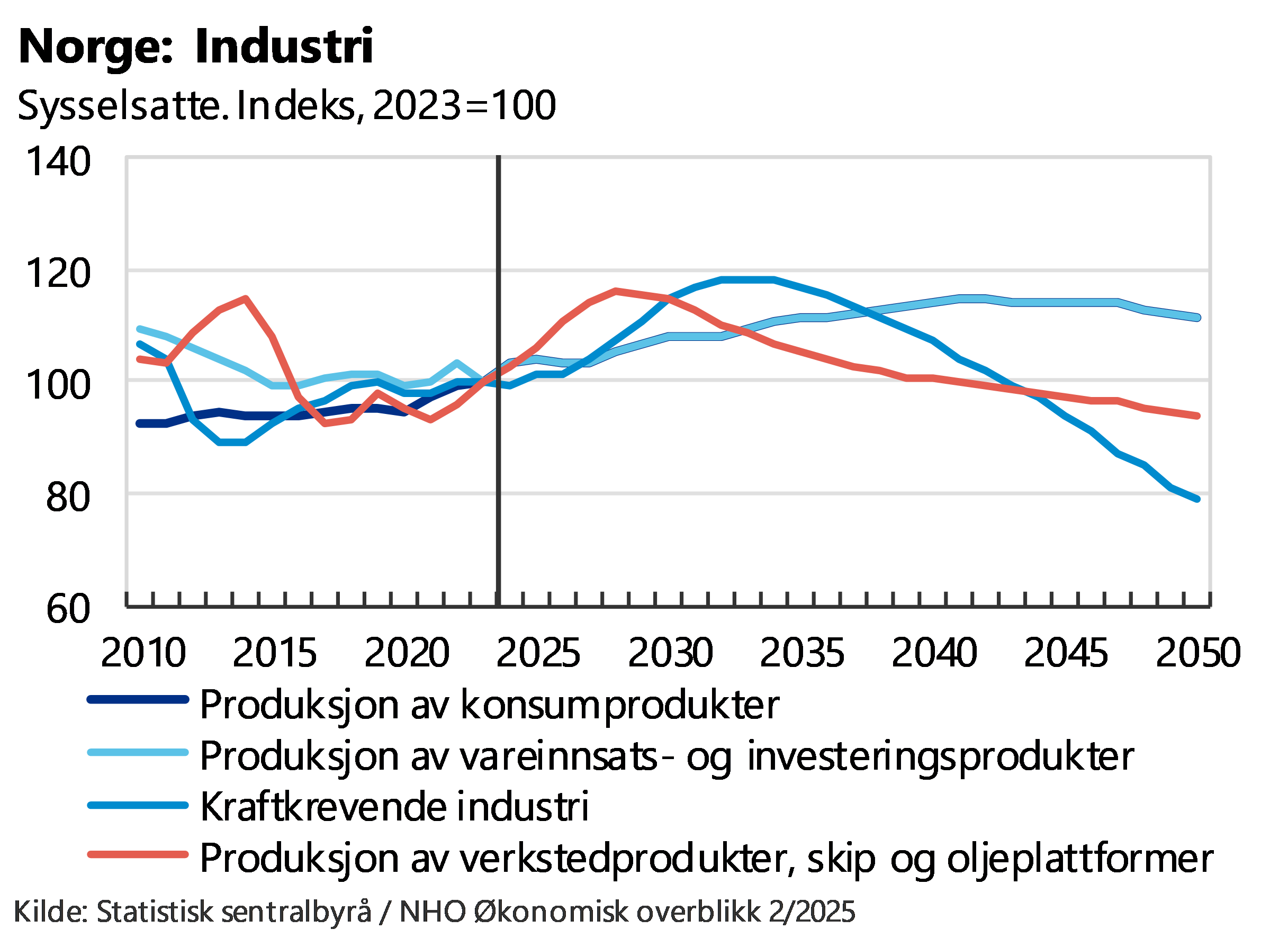

I industrien øker sysselsettingen frem mot 2030. På kort sikt drives industriproduksjonen, og dermed sysselsettingen, av svak kronekurs, som bidrar til relativt god inntjening i eksportrettet industri. Det gjenspeiles også i industriens forventninger til produksjon og ordretilgang. Fra 2030 til 2050 avtar industrisysselsettingen gradvis tilbake til nivået forut for pandemien. I starten er det særlig verftsindustrien som bidrar til oppgangen, etterfulgt av vekst i den kraftkrevende industrien, før sysselsettingen i begge næringene avtar i resten av perioden. Lavere aktivitet i utvinning av olje og gass, vil gi lavere etterspørsel mot bl.a. verftsindustrien, som bidrar til å trekke ned sysselsettingen etter 2030. Sysselsettingen i kraftkrevende industri avtar på sikt som følge av høye kraftpriser og tilgang på ny kraft. Produksjonen av konsumvarer og innsats- og investeringsvarer følger hverandre fremover, og viser en gradvis økning i sysselsettingen gjennom hele fremskrivningsperioden. Dette er i tråd med den generelle konsum- og produksjonsutviklingen.

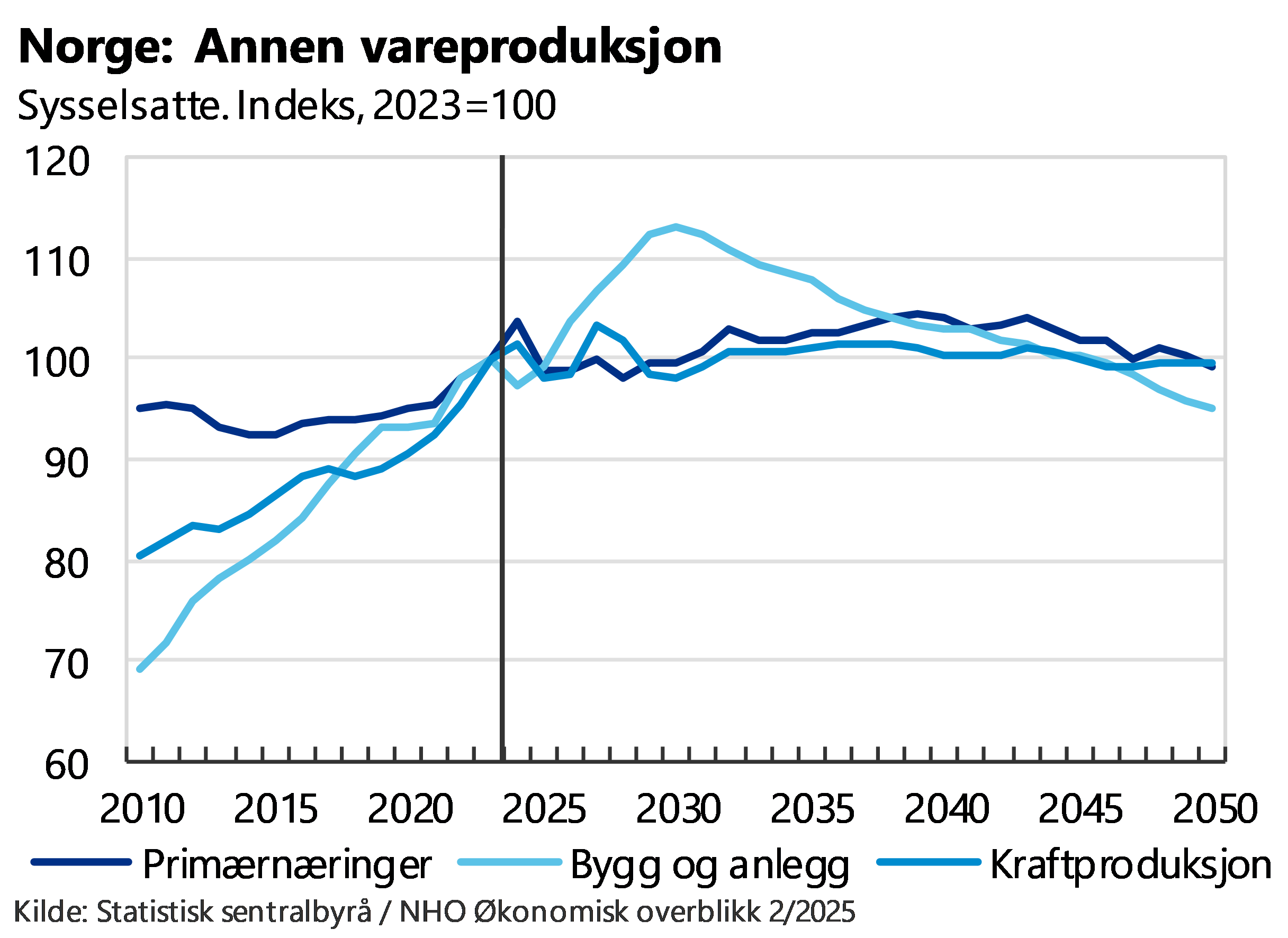

For annen vareproduksjon bidrar særlig lavere renter og reallønnsvekst til at fallet i nyboligmarkedet snur til oppgang, som fører til at sysselsettingen i bygg- og anleggsnæringen øker frem mot 2030. Deretter ventes den, i likhet med industrisysselsettingen, å avta gjennom resten av perioden. Gitt lav vekst i bygg- og anleggsnæringen, fremstår denne oppgangen som noe optimistisk på kort sikt. På lengre sikt er utviklingen imidlertid mer plausibel. Sysselsettingen i primærnæringene og kraftproduksjon ventes å holde seg relativt stabil fremover.

I privat sektor er det tjenestenæringene som står for den største sysselsettingsveksten gjennom hele prognoseperioden, i takt med forutsetningen om at husholdningene får økt kjøpekraft. Økt kjøpekraft gir økt etterspørsel etter både varer og tjenester, men ettersom tjenestenæringene er mer arbeidskraftintensive, vil størsteparten av sysselsettingsveksten komme i tjenestenæringene. En bidragsyter er private helsetjenester, som øker fra 10,8 prosent av sysselsettingen i private tjenestenæringer, til 12,4 i 2050. Samtidig fortsetter sysselsettingen i varehandelen den nedadgående utviklingen fra de siste 20 årene, og faller med nærmere 30 prosent frem mot 2050. Bak dette ligger vridning i etterspørselen fra varer til tjenester i tråd med historisk trend, og at fortsatte produktivitetsgevinster fremover som følge av bl.a. digitalisering og økt netthandel gir lavere behov for sysselsetting i varehandelsnæringen.

Flere usikre faktorer kan gi en annen utvikling enn skissert over. Fem forhold kan særlig trekkes fram som drivere av endringer i sysselsettingen i ulike næringer fremover:

For det første er de samlede konsekvensene av demografiske endringer usikre. Aldringen vil øke presset på helse- og omsorgssektoren, men hvor stort bemanningsbehovet faktisk blir, vil på den ene siden avhenge av i hvilken grad man lykkes i å effektivisere ressursbruken i offentlig sektor, og på den andre siden av ønskede kvalitetsforbedringer i tjenestene.

For det andre vil teknologiske endringer, og særlig fremveksten av nye teknologier for kunstig intelligens de senere årene, påvirke produktiviteten og dermed sysselsettingen i ulike næringer. Enkelte næringer, bl.a. de som utvikler teknologi og de som opplever økt lønnsomhet som følge av teknologien kan få behov for økt sysselsetting, mens andre næringer vil kunne erstatte arbeidskraft med ny teknologi og få redusert behov for sysselsetting.

For det tredje vil klimaendringer og den grønne omstillingen kunne få konsekvenser for næringsstrukturen som ikke er hensyntatt i anslagene. Noen næringer kan få økt etterspørsel, for eksempel innen fornybar energi og klimatilpasning, mens andre kan møte økte kostnader eller strukturelle utfordringer som følge av både fysiske klimaendringer og nye reguleringer.

For det fjerde er ringvirkningene av de økte forsvarssatsingene som har blitt vedtatt den senere tiden, blant annet i form av økt etterspørsel mot deler av industrien og bygg- og anleggsnæringen, usikre. Usikkerheten knyttes blant annet til hva budsjettmidlene vil brukes på, og hvor mye som vil produseres i Norge, og hvor mye som importeres fra utlandet.

Endelig ble SSBs framskrivninger utarbeidet før den pågående handelskonflikten startet. Utfallet og konsekvensene av denne er fortsatt uvisse. Shipping, sjømat og industri er næringene som er mest utsatt, men i hvor stor grad er usikkert. I tillegg vil andre næringer rammes, bl.a. som følge av endret etterspørsel fra disse næringene, men konsekvensene av dette er enda vanskeligere å tallfeste.

Fremtidig organisasjonsgrad

I dette kapitlet beregner vi organisasjonsgrad på arbeidsgiver- og arbeidstakersiden, basert på den anslåtte utviklingen i næringsstrukturen beskrevet over. I referanseforløpet legger vi til grunn at organisasjonsgraden på hovednæringsnivå forblir stabil fremover. En slik forutsetning innebærer at det kun er endringer i næringenes relative størrelse som vil påvirke organisasjonsgraden. Dette er en forenkling, men er likevel hensiktsmessig for å isolere effekten av endret næringssammensetning.

Tariffavtaledekningen er gjennomgående høyere i store bedrifter enn i små. Ifølge tall fra Fafo ved Nergaard var dekningen i privat sektor i 2022 på 8 prosent blant bedrifter med færre enn 10 ansatte, 27 prosent blant bedrifter med 10–19 ansatte og 47 prosent i bedrifter med 20 ansatte eller flere. Dette mønsteret gjenfinnes også fordelt på hovednæringsnivå, som viser at forskjellene i tariffavtaledekning mellom næringer ikke kan forklares med ulik gjennomsnittlig bedriftsstørrelse. Det tyder på at bedriftsstørrelsen har betydning for sannsynligheten for å være omfattet av tariffavtale, uavhengig av næringstilhørighet. SSBs bedriftsstatistikk viser samtidig at fordelingen av sysselsatte mellom små og store bedrifter har vært stabil siden 2009, som er så langt tilbake statistikken strekker seg. Det gir støtte til antakelsen om at denne fordelingen vil holde seg nokså konstant også fremover.

Siden vår referansebane er basert på framskrivninger for sysselsatte og organiseringen av disse, tar vi i utgangspunktet ikke høyde for at det kan skje strukturelle endringer i hvordan arbeidslivet er organisert. Ett utviklingstrekk som har gjort seg gjeldende, særlig internasjonalt, er fremveksten av nye typer arbeidskontrakter. Blant annet ved at selvstendig næringsdrivende eller personer på korte kontrakter tilbyr arbeidskraft gjennom digitale plattformer, den såkalte "gig-økonomien". I slike ordninger er det vanlig at personer utfører arbeid for et selskap uten å være formelt ansatt. Uklare grenser for når man regnes som arbeidstaker og selvstendige oppdragstaker har økt behovet for klarere rettslig avklaring av rettsstillingen til de som befinner seg i gråsonen mellom kategoriene. Arbeidsmiljøloven § 1-8 første ledd fikk ny ordlyd fra 2024. Med endringen skal det legges til grunn at det foreligger et arbeidsforhold med mindre oppdragsgiver gjør det overveiende sannsynlig at det foreligger et selvstendig oppdragsforhold. Cools m.fl. (2023)[1] viser at omfanget av atypiske arbeidsforhold, dvs. andelen selvstendige, midlertidige ansettelser og ansatte i vikarbyrå har holdt seg relativt stabilt over lengre tid. Dersom omfanget av nye typer ansettelseskontrakter skulle tilta, kan det bidra til en svekkelse av det organiserte arbeidslivet, ved at en økende andel av arbeidsstyrken faller utenfor de tradisjonelle strukturene for tariffavtaler og organisasjonsdeltakelse. På den andre siden kan endret rettspraksis på området innebære at andelen lønnstakere øker noe på bekostning av selvstendige oppdragstakere.

Basert på forutsetningene skissert over ser vi i de påfølgende avsnittene på konsekvensene for organisasjonsgraden som følge av endret næringsstruktur.

Arbeidstakersiden

Gitt at dagens organisasjonsgrad på hovednæringsnivå forblir stabil, vil næringsutviklingen skissert over medføre en økning på 130 000 organiserte lønnstakere i perioden 2022–2050. Veksten skjer først og fremst innen offentlig tjenesteproduksjon (offentlig administrasjon og forsvar, undervisning og helse), samt i øvrige fastlandsnæringer. Dette vil øke den samlede organisasjonsgraden med 1,4 prosentpoeng, fra 51,0 prosent i 2022 til 52,4 prosent i 2050.

|

|

Utvinning |

Industri og |

Annen |

Fastlandstjen. |

Offentlig* |

Alle |

|

Organiserte arbeidstakere (1000) |

||||||

|

2022 |

43 |

119 |

92 |

399 |

754 |

1417 |

|

2030 |

36 |

132 |

104 |

421 |

795 |

1497 |

|

2050 |

22 |

119 |

91 |

437 |

866 |

1547 |

|

|

||||||

|

Endring 22-30 |

-7 |

13 |

11 |

22 |

41 |

80 |

|

% |

-15,6 |

11,3 |

12,4 |

5,6 |

5,4 |

5,7 |

|

|

||||||

|

Endring 22-50 |

-21 |

1 |

-2 |

38 |

112 |

130 |

|

% |

-48,1 |

0,5 |

-1,7 |

9,5 |

14,8 |

9,2 |

|

Organisasjonsgrad (%) |

||||||

|

2022 |

72,0 |

53,4 |

32,0 |

34,1 |

73,9 |

51,0 |

|

2030 |

72,0 |

53,3 |

31,7 |

34,8 |

73,9 |

51,2 |

|

2050 |

72,0 |

53,4 |

32,0 |

35,9 |

73,7 |

52,4 |

|

|

||||||

|

Endring 22-30 |

0,0 |

0,0 |

-0,3 |

0,7 |

0,0 |

0,2 |

|

Endring 22-50 |

0,0 |

0,0 |

0,0 |

1,8 |

-0,2 |

1,4 |

|

*Offentlig beregnet som sum av offentlig administrasjon og forsvar, helse og omsorg og undervisning. |

||||||

Tabell: Organisasjonsgrad i referanseforløp

Denne beregningsmetoden tar ikke høyde for eventuelle endringer i industriens organisasjonsgrad, fordi vi mangler detaljerte data på de disaggregerte industrinæringene. Organisasjonsgraden i industrien ligger derfor flatt gjennom prognoseperioden. I annen vareproduksjon synker organisasjonsgraden med litt under et halvt prosentpoeng de første fem årene på grunn av vekst i bygg og anlegg hvor organisasjonsgraden er lav, før trenden snur resten av prognoseperioden. I private tjenestenæringer på fastlandet stiger organisasjonsgraden fra 34 prosent i 2022 til 36 prosent i 2050. Nedgang i sysselsettingen innen varehandel, hvor organisasjonsgraden er lav, bidrar mest til oppgangen, mens transportnæringen og informasjon og kommunikasjon trekker motsatt vei.

Arbeidsgiversiden

Av hensyn til tilgangen på data fordelt på næring, benytter vi for organisasjonsgraden på arbeidsgiversiden tall på antall lønnstakere i hovedstilling som arbeider i en AFP-tilknyttet bedrift. Dette er i tråd med metoden til Nergaard. Som drøftet ovenfor anses dette som en relevant indikator for både tariffavtaledekning og for organisering på arbeidsgiversiden.

Bedrifter med tariffavtale er identifisert ved tilslutning til AFP-ordningen. En bedrift kan nemlig ikke være medlem i AFP-ordningen uten å ha tariffavtale, enten i form av medlemskap i arbeidsgiverforening eller via direkteavtale om å følge annen tariffavtale. Ettersom noen arbeidstakere i bedriften som er tilsluttet AFP-ordningen ikke er omfattet av den aktuelle tariffavtalen vil tilnærmingen gi en viss overdekning i antall sysselsatte tilknyttet tariffavtale. Indikatoren er likevel relevant, all den tid den aktuelle bedriften har én eller flere tariffavtaler og dermed er tilsluttet det organiserte arbeidslivet. På den andre siden er det enkelte tariffavtaler som ikke innebærer deltagelse i AFP-ordningen og disse vil da ikke inngå i beregningen av tariffavtaledekningen, men omfanget av slike avtaler er relativt lite. For det tredje inkluderer tallene kun bosatte lønnstakere. Ettersom ikke-bosatte trolig har lavere organisasjonsgrad enn bosatte vil tilnærmingen til en viss grad overvurdere andelen sysselsatte totalt som er omfattet av tariffavtale.

I våre framskrivninger anvender vi disse organisasjonsgradstallene på sysselsettingstallene fra nasjonalregnskapet, som også omfatter ikke-bosatte. Det medfører at nivået overvurderes noe, men utviklingen over tid gir likevel et rimelig bilde av retningen fremover, forutsatt at tariffavtaledekningen forblir uendret.

Resultatene fra framskrivningene viser at antall sysselsatte omfattet av tariffavtale øker med i underkant av 150 000 frem mot 2050. Samlet ligger tariffavtaledekningen nokså stabilt, med en økning i andelen som er omfattet av tariffavtale på 1,1 prosentpoeng.

|

|

Utvinning |

Industri og |

Annen |

Fastlandstjen. |

Offentlig* |

Alle |

|

Sysselsatte omfattet av tariffavtale (1000) |

||||||

|

2022 |

57 |

170 |

131 |

494 |

937 |

1802 |

|

2030 |

48 |

189 |

147 |

517 |

988 |

1902 |

|

2050 |

30 |

171 |

129 |

526 |

1076 |

1948 |

|

|

||||||

|

Endring 22-30 |

-9 |

19 |

17 |

24 |

51 |

100 |

|

% |

-15,6 |

11,3 |

12,6 |

4,8 |

5,5 |

5,6 |

|

|

||||||

|

Endring 22-50 |

-27 |

1 |

-2 |

32 |

140 |

147 |

|

% |

-48,1 |

0,5 |

-1,7 |

6,6 |

14,9 |

8,1 |

|

Tariffavtaledekning (%) |

||||||

|

2022 |

95,8 |

76,5 |

45,3 |

42,2 |

91,8 |

64,8 |

|

2030 |

95,8 |

76,5 |

45,0 |

42,8 |

91,8 |

65,0 |

|

2050 |

95,8 |

76,5 |

45,3 |

43,3 |

91,6 |

66,0 |

|

|

||||||

|

Endring 22-30 |

0,0 |

0,0 |

-0,3 |

0,6 |

0,0 |

0,1 |

|

Endring 22-50 |

0,0 |

0,0 |

0,0 |

1,0 |

-0,2 |

1,1 |

|

*Offentlig beregnet som sum av offentlig administrasjon og forsvar, helse og omsorg og undervisning. |

||||||

Tabell: Tariffavtaledekning i referanseforløp

I likhet med for arbeidstakersiden er det særlig offentlig sektor gjennom helse og omsorg som vil drive veksten i antall sysselsatte som er omfattet av tariffavtale fremover, som følge av vekst i antall sysselsatte i offentlig sektor og at alle ansatte her er dekket av tariffavtale. I varehandel faller antallet omfattet med 40 000 personer, men veksten i øvrige tjenestenæringer veier opp for dette slik at den samlede veksten i antall omfattet i tjenestenæringene er positiv. Færre sysselsatte i utvinning trekker også ned, hvor antall omfattet av tariffavtale faller med 30 000. Samlet peker de relativt moderate endringene i næringsstrukturen isolert sett mot små endringer i tariffavtaledekningen fremover under disse forutsetningene.

Alternative baner for organisasjonsgraden

I foregående kapittel var referansebanen i hovedsak basert på status quo, der variabelen som endret seg var næringsstrukturen for norsk økonomi. I dette kapitlet ser vi nærmere på noen alternative baner.

Videreføring av trend for organisasjonsgraden og tariffavtaledekning

Som nevnt tidligere har organisasjonsgraden blant arbeidstakere økt svakt siden 2008, med en samlet økning på 1,8 prosentpoeng.

Utviklingen har imidlertid variert mellom ulike næringer. I dette alternativforløpet legger vi til grunn at den gjennomsnittlige årlige endringen i organisasjonsgraden på hovednæringsnivå fra 2008 til 2022 videreføres i årene fremover. Dette gir en samlet økning i organisasjonsgraden på 0,6 prosentpoeng innen 2030, sammenlignet med i dag, og 2,3 prosentpoeng høyere enn i referanseforløpet.

|

|

Utvinning |

Industri og |

Annen |

Fastlandstjen. |

Offentlig* |

Alle |

|

Organiserte arbeidstakere (1000) |

||||||

|

2022 |

0 |

0 |

0 |

0 |

0 |

0 |

|

2030 |

2 |

-2 |

-3 |

12 |

11 |

20 |

|

2050 |

4 |

-7 |

-8 |

35 |

45 |

69 |

|

|

|

|

|

|

|

|

|

Endring 22-30 |

2 |

-2 |

-3 |

12 |

11 |

20 |

|

% |

5 |

-2 |

-3 |

3 |

1 |

1 |

|

|

|

|

|

|

|

|

|

Endring 22-50 |

4 |

-7 |

-8 |

35 |

45 |

69 |

|

% |

10 |

-6 |

-8 |

9 |

6 |

5 |

|

Organisasjonsgrad (%) |

||||||

|

2022 |

0,0 |

0,0 |

0,0 |

0,0 |

0,0 |

0,0 |

|

2030 |

4,0 |

-0,9 |

-0,9 |

1,0 |

1,0 |

0,7 |

|

2050 |

14,0 |

-3,0 |

-2,7 |

2,9 |

3,8 |

2,3 |

|

|

||||||

|

Endring 22-30 |

4,0 |

-0,9 |

-0,9 |

1,0 |

1,0 |

0,7 |

|

Endring 22-50 |

14,0 |

-3,0 |

-2,7 |

2,9 |

3,8 |

2,3 |

|

*Offentlig beregnet som sum av offentlig administrasjon og forsvar, helse og omsorg og undervisning. |

||||||

Tabell: Organisasjonsgrad ved videreføring av 2008-2022-trend sammenlignet med referanseforløp

På næringsnivå er økningen i organisasjonsgrad særlig tydelig i privat tjenesteyting og i offentlig sektor, sammenlignet med referanseforløpet. I offentlig sektor skyldes dette både at organisasjonsgraden her har økt mest siden 2008 og dermed vokser også fremover i dette referanseforløpet, og at sysselsettingen ventes å vokse betydelig fremover, noe som forsterker effekten. Innenfor annen tjenesteyting er det særlig økningen i faglig, vitenskapelig og teknisk tjenesteyting som trekker opp. I denne næringen har organisasjonsgraden økt med 5 prosentpoeng fra 2008 til 2022. Både i industri og i annen vareproduksjon faller organisasjonsgraden fremover dersom trenden videføres. For annen vareproduksjons del skyldes dette primært bygg og anlegg, hvor organisasjonsgraden i dette alternativforløpet går fra 30 prosent i 2022 til 24 prosent i 2050.

På arbeidsgiversiden var tariffavtaledekningen på samlet nivå lik i 2008 og 2022, men utviklingen på næringsnivå var uensartet, jf. tidligere omtale. Dersom vi viderefører den næringsvise utviklingen frem mot 2050, finner vi at tariffavtaledekningen avtar svakt frem mot 2050, og at den i 2050 er 1,4 prosentpoeng lavere enn i referanseforløpet vårt.

|

|

Utvinning |

Industri og |

Annen |

Fastlandstjen. |

Offentlig* |

Alle |

|

Sysselsatte omfattet av tariffavtale (1000) |

|

|

||||

|

2022 |

0 |

0 |

0 |

0 |

0 |

0 |

|

2030 |

2 |

0 |

-2 |

-11 |

4 |

-7 |

|

2050 |

1 |

0 |

-5 |

-57 |

18 |

-42 |

|

|

|

|

|

|

|

|

|

Endring 22-30 |

2 |

0 |

-2 |

-11 |

4 |

-7 |

|

% |

4 |

0 |

-2 |

-2 |

0 |

0 |

|

|

|

|

|

|

|

|

|

Endring 22-50 |

1 |

0 |

-5 |

-57 |

18 |

-42 |

|

% |

2 |

0 |

-4 |

-11 |

2 |

-2 |

|

Tariffavtaledekning (%) |

||||||

|

2022 |

0,0 |

0,0 |

0,0 |

0,0 |

0,0 |

0,0 |

|

2030 |

4,2 |

0,1 |

-0,7 |

-0,9 |

0,4 |

-0,2 |

|

2050 |

4,2 |

0,1 |

-1,7 |

-4,7 |

1,6 |

-1,4 |

|

|

|

|

|

|

|

|

|

Endring 22-30 |

4,2 |

0,1 |

-0,7 |

-0,9 |

0,4 |

-0,2 |

|

Endring 22-50 |

4,2 |

0,1 |

-1,7 |

-4,7 |

1,6 |

-1,4 |

|

*Offentlig beregnet som sum av offentlig administrasjon og forsvar, helse og omsorg og undervisning. |

||||||

Tabell: Tariffavtaledekning ved videreføring av 2008-2022-trend sammenlignet med referanseforløp

Det er særlig tjenestenæringene som bidrar til at tariffavtaledekningen ved videreført trend blir lavere enn i referanseforløpet med dagens nivå, der informasjon og kommunikasjon, forretningsmessig tjenesteyting samt overnatting og servering trekker ned.

Samlet peker altså videreføring av næringsvise trender, kombinert med referanseforløpet for sysselsetting i ulike retninger for organiseringen på arbeidstaker- og arbeidsgiversiden, hvor trenden for førstnevnte peker svakt oppover mens sistnevnte peker svakt nedover.

Videreføring av trend for antall selvstendige sysselsatte

I referansebanen legger vi til grunn at andelen selvstendig sysselsatte holder seg på dagens nivå også fremover. Som omtalt innledningsvis har andelen selvstendig sysselsatte som andel av alle i arbeid falt over tid. Vi var videre innom enkelte utviklingstrekk som peker mot at denne trenden kan snu, bl.a. fremveksten av arbeid formidlet gjennom digitale plattformer, samtidig som andre utviklingstrekk peker motsatt vei, knyttet til bl.a. rettslige avklaringer.

I dette alternativforløpet viderefører vi den gjennomsnittlige årlige nedgangen i andelen selvstendig sysselsatte fra de siste ti årene gjennom hele prognoseperioden. Det innebærer at andelen faller fra 5,1 prosent i 2024 til 3,2 prosent i 2050. Nedgangen gjelder bredt og omfatter de fleste næringer.

|

|

Utvinning |

Industri og |

Annen |

Fastlandstjen. |

Offentlig* |

Alle |

|

Organiserte arbeidstakere (1000) |

||||||

|

2022 |

0 |

0 |

0 |

0 |

0 |

0 |

|

2030 |

0 |

0 |

3 |

2 |

1 |

6 |

|

2050 |

0 |

1 |

8 |

9 |

3 |

21 |

|

|

|

|

|

|

|

|

|

Endring 22-30 |

0 |

0 |

3 |

2 |

1 |

6 |

|

% |

0 |

0 |

3 |

1 |

0 |

0 |

|

|

|

|

|

|

|

|

|

Endring 22-50 |

0 |

1 |

8 |

9 |

3 |

21 |

|

% |

0 |

1 |

9 |

2 |

0 |

1 |

|

Sysselsatte omfattet av tariffavtale (1000) |

||||||

|

2022 |

0 |

0 |

0 |

0 |

0 |

0 |

|

2030 |

0 |

0 |

4 |

2 |

1 |

7 |

|

2050 |

0 |

1 |

12 |

9 |

3 |

25 |

|

|

|

|

|

|

|

|

|

Endring 22-30 |

0 |

0 |

4 |

2 |

1 |

7 |

|

% |

0 |

0 |

3 |

0 |

0 |

0 |

|

|

|

|

|

|

|

|

|

Endring 22-50 |

0 |

1 |

12 |

9 |

3 |

25 |

|

% |

0 |

1 |

9 |

2 |

0 |

1 |

|

*Offentlig beregnet som sum av offentlig administrasjon og forsvar, helse og omsorg og undervisning. |

||||||

Tabell: Antall organiserte og sysselsatte omfattet av tariffavtale ved videreføring av trend i andel selvstige siste ti år sammenlignet med referansebane.

Siden dette alternativforløpet kun justerer andelen selvstendig næringsdrivende i forhold til andelen lønnstakere, påvirkes ikke organisasjonsgraden eller tariffavtaledekningen, ettersom de måles som andel av lønnstakerne. Antallet organiserte arbeidstakere og antallet sysselsatte omfattet av tariffavtale øker likevel noe, som følge av at færre er selvstendig næringsdrivende og flere er lønnstakere.